浅议有限合伙企业法人合伙人涉税处理

时间:2021-06-17 16:13:28

近年来,随着经济业务类型的多样化,居民企业对外投资类型和形式也越来越多样化,有直接投资于有限公司的,也有作为有限合伙人投资于合伙企业的。根据企业所得税法及实施条例规定,对于直接投资于居民企业的可以享受分红免税的政策。那么对于投资合伙企业的居民企业,其收到分红是否也可以享受免税优惠呢?

根据会计准则规定,企业进行对外投资核算时应将对外投资分为:交易性金融资产、可供出售金融资产、持有至到期投资、长期股权投资、其他权益工具投资等。对于投资收益的核算,也并不一定都在“投资收益”科目反映。那么,针对不同的投资核算形式,我们在进行企业所得税汇算清缴时如何进行调整呢?以下举几个例子供大家参考:

例1:A公司为D有限合伙企业的法人合伙人,占被投资企业出资比例为15%,A公司将该投资通过“长期股权投资”核算。2020年D有限合伙企业的应纳税所得额为1000万元。A公司按出资比例计算应享有收益150万元,实际分得75万元,A公司将实际收到的75万元计入“投资收益”科目。

例2:B公司为D有限合伙企业的法人合伙人,占被投资企业出资比例为20%,B公司将该投资通过“其他非流动金融资产”核算。2020年D有限合伙企业的应纳税所得额为1000万元,B公司按出资比例计算应享有收益200万元,实际分得100万元,B公司将实际收到的100万元计入“公允价值变动收益”科目。

例3:C公司为D有限合伙企业的法人合伙人,占被投资企业出资比例为10%,,B公司将该投资通过“金融资产”核算。2020年D有限合伙企业的应纳税所得额为1000万元,C公司按出资比例计算应享有收益100万元,实际分得50万元,C公司将实际收到的50万元计入“其他综合收益”科目。

对于以上三种不同的会计处理方式,我们如何进行企业所得税处理呢?

根据《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)第三条规定,合伙企业生产经营所得和其他所得采取“先分后税”的原则。前款所称生产经营所得和其他所得,包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)。

需要明确的是,财税〔2008〕159号文件中的“先分”的“分”指的是分配应纳税所得额,并不是实际的利润分配。此外,需要注意的是,这里应“分”的所得,不但包括当年产生的所得,还包括留存的所得。

下面,我们针对以上三个案例中A、B、C公司对D合伙企业的投资,分别分析如何进行税务处理。

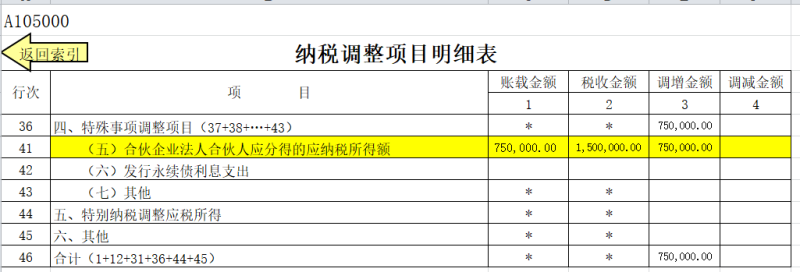

对于A公司,根据税法规定应将应分得的150万元计入当期所得,而实际收到的75万元已计入“投资收益”科目,因此需对差额75万元作纳税调增处理,企业所得税申报表中反映如下:

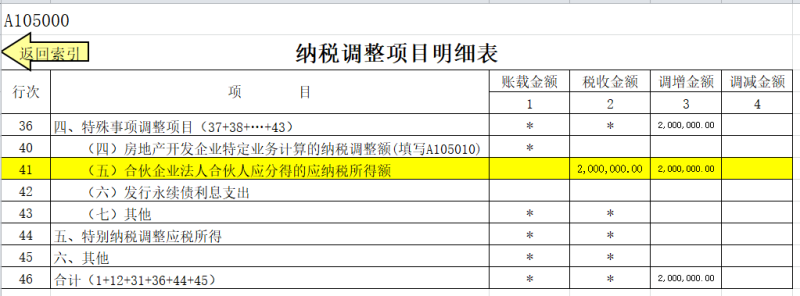

对于B公司,根据税法规定应将应分得的200万元计入当期所得,而B公司已按实际收到的100万元计入“公允价值变动收益”科目,如果已对“公允价值变动收益”作全额作纳税调减,那么,需对应分得的收益200万元作纳税调增处理。企业所得税申报表中反映如下:

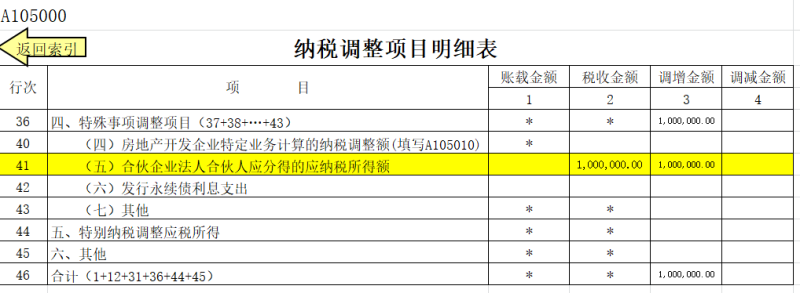

对于C公司,根据税法规定应将应分得的100万元计入当期所得,而C公司已将实际收到的50万元计入“其他综合收益”科目,因“其他综合收益”是一个所有者权益科目,并未包含在利润总额中,因此,需要对应分得的所得100万元全额作纳税调增处理。企业所得税申报表中反映如下:

也有不少人提出疑问,如果合伙企业当年度出现亏损,法人合伙人是否可按应计的亏损额调减应纳税所得额呢?答案是否定的。

根据财税〔2008〕159号第五条规定,合伙企业的合伙人是法人和其他组织的,合伙人在计算其缴纳企业所得税时,不得用合伙企业的亏损抵减其盈利。根据上述规定,合伙企业如果当年出现亏损,法人合伙人如果会计上将其确认为投资损失处理,企业所得税不得确认为投资损失,需作纳税调增处理。

以上案例是基于在法人合伙人在会计核算上反映了被投资合伙企业收益的情况下。但在实践操作当中,法人合伙人应分的所得数据往往难以取得。主要原因有:有的合伙协议约定先收回投资,后分配收益。在此情况下,法人合伙人在前期会计处理上作收回投资成本处理,账上未反映投资收益;此外,合伙企业自身如果存在对外投资的情况下,且对于长期投资的核算采用权益法,金融工具按会计准则是按公允价值变动计入当期损益、按公允价值变动计入其他综合收益。在此情况下,按权益法计算的应纳税所得额,收益可能虚增。我们需要对合伙企业的应纳税所得额进行纳税调整后,再按约定的比例确定应分得的收益作为税收金额。

确定合伙企业收益,厘清合伙企业的账务处理方式,准确分析计算出应纳税所得额,是企业所得税申报处理的难点。同时还要注意合伙企业是否投资于有限合伙制创业投资企业。以下举例说明:

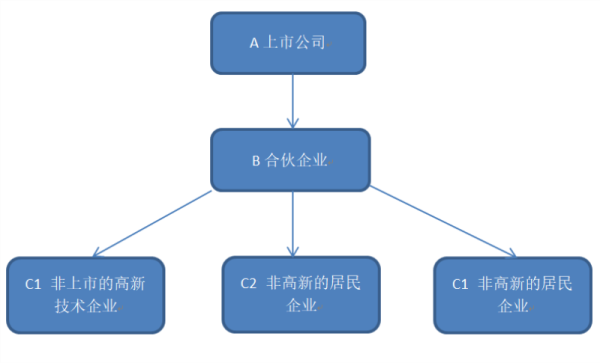

案例:A企业为上市公司,投资于合伙企业B,占15%的出资份额。合伙企业B又分别投资于C1、C2、C3公司,其中,C1为非上市的高新技术企业, C2与C3为非高新技术企业。

投资的架构层如下图所示:

假设C1公司2020年度亏损,B合伙企业从C2与C3企业共计取得分红款2000万元。根据规定,A上市公司2020年应分得B合伙企业的应纳税所得额为300万元。此外,B合伙企业由于投资C1公司而符合国家税务总局公告2015年第81号的规定,2020年A上市公司取得《有限合伙制创业投资企业法人合伙人应纳税所得额分配情况明细表》共计可抵扣应纳税所得额1000万元。但A上市公司应分得的300万元与C1公司的收益无关,B合伙企业2020年并未取得C1公司的收益分配。

B合伙企业的应纳税所得额中未包含投资于非上市的高新技术企业的收益,A上市公司是否同样可以抵扣应分配的所得,还是要等B合伙企业的对应投资C1公司的应纳税所得额中有相应的收益才可以抵扣应纳税所得额?根据国家税务总局公告2015年第81号第三条规定,有限合伙制创业投资企业采取股权投资方式投资于未上市的中小高新技术企业满2年(24个月,下同)的,其法人合伙人可按照对未上市中小高新技术企业投资额的70%抵扣该法人合伙人从该有限合伙制创业投资企业分得的应纳税所得额,当年不足抵扣的,可以在以后纳税年度结转抵扣。

根据对文件的理解,以及与税务机关的沟通确认,有限合伙制创业投资的法人合伙人从创业投资企业分得收益可以按投资额的70%进行抵扣。

综上所述,对于居民企业有投资于合伙企业的情况下,在进行企业所得税申报时,需关注以下几个问题:

1.居民企业对于合伙企业收益的会计处理方式和方法,相关的收益是否已计入当期损益;

2.结合合伙协议约定的收益分配比例,确定从对外投资的合伙企业应分配的所得;

3.对合伙企业会计上确认的收益与税法规定应确认的收益差额进行纳税调增、调减处理。当企业投资于有限合伙制创业投资企业投资未上市中小高新企业,可按投资成本的70%抵扣分得的应纳税所得额。

作者:中汇(宁波)税务师事务所 吕梅亚

- 上一篇:房地产企业自持地产房产税筹划浅析

- 下一篇:债权类金融商品转让收益增值税处理的案例分析

- 返回