合伙型基金会计核算方法与合伙份额计税基础确认规则——兼谈税收虚体的税收属性

时间:2020-07-06 11:24:56

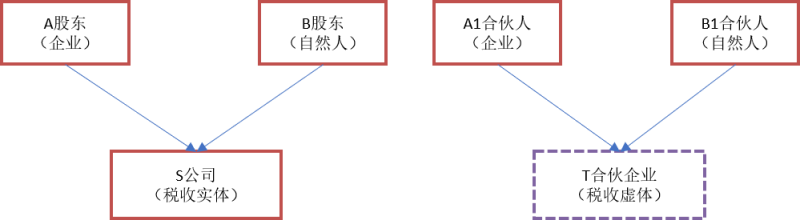

对于合伙企业取得合伙人的合伙资本金投入是否需要缴纳印花税的问题一直存在争议,实际上这个争议背后是大家对于合伙企业的会计核算方法,特别是对于合伙人投资份额计税基础的确认规则存在认识上的盲区。目前在税收实践中,很多有限合伙企业都出现了有限合伙份额的转让。但是,对于这些有限合伙份额计税基础的确认和变动规则,目前我们税法尚未有明确的规定。但是,从所得税的原理角度,即既不能重复征税,也要避免漏税,我们需要认识到公司股东的计税基础确认规则和合伙企业合伙人份额的计税基础确认规则是存在实质性差异的。从稍微学术一点的话来说,就是公司作为一个税收实体和合伙企业作为一个税收虚体(pass through entity),他们的税收属性是存在很大差异的。因此,我们这里先通过这篇文章和大家交流一下,公司和合伙企业在资本金投入的会计核算、经营利润的年末结转以及投资人投入计税基础之间存在的差异。

对于法人公司的所得税税收属性而言,大家都已经非常熟悉了。根据《企业所得税法》的规定,法人公司是企业所得税纳税人,其取得的各类所得需要在法人层面缴纳企业所得税。但是,同样根据《企业所得税法》和《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)的规定:合伙企业不是企业所得税纳税人,不缴纳企业所得税。合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

正是基于这样的税收规定,我们将法人公司称之为税收实体,将合伙企业称之为税收虚体,或者也称为穿透主体(pass through entity)。对于公司这种税收实体,相关的税收属性和会计核算规则,大家应该是非常熟悉了。但是,大家对于合伙企业这种税收虚体,在会计上究竟如何核算,会计准则层面也没有非常明确规定。同时对于合伙人持有的合伙份额的计税基础的确定规则,税法没有明确规定,实践中大家也是莫衷一是。因此,我们先从这篇文章开始,给大家讲一讲税收实体和税收虚体在税收属性上的差异,以及由此导致他们会计核算方法(主要是年末利润结转方法)上的差异。

为了聚焦我们的问题,下面案例讨论中假设股东以及合伙人的投入全部是现金投入,我们先把税收实体和税收虚体计税基础变化规则搞清楚。至于非货币资产投入导致的计税基础问题我们后面再专题讲。

一、作为税收实体的公司的税收属性和年末利润的会计核算方法

假设:A股东(公司)投入600万,B股东(自然人)投入400万,成立一家有限责任公司。

第一步:资本金投入环节

(1)S公司的账务处理是:

借:银行存款 1000万

贷:实收资本 1000万

当然,在实践中,双方也可以约定,各自投入的资金是全部进入实收资本,还是一部分进入实收资本,一部分进入资本公积-资本溢价。

无论哪种方式,S公司取得了股东的资本金投入,应该按照实收资本和资本公积的合计数缴纳印花税。

同时,另外一个重要的属性是,除非出现减资或用实收资本、资本公积-资本溢价弥补亏损的情况,一般S公司的实收资本和资本公积-资本溢价的合计数是不发生变化的。

(2)S公司股东取得S公司股权的计税基础

在初始现金投入环节:

A股东(企业)投入600万,其取得S公司股权的计税基础=600万

B股东(自然人)投入400万,其取得S公司股权的计税基础=400万

(3)S公司运营环节取得营业利润

在年末,如果S公司经营环节取得了利润,S公司缴纳企业所得税,相应的会计处理如下:

借:所得税费用

贷:应交税费-应交企业所得税

借:本年利润

贷:所得税费用

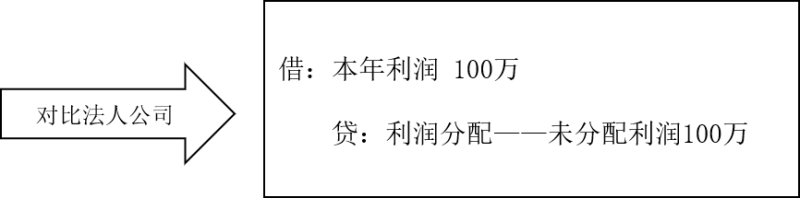

剩余的本年利润结转至利润分配—未分配利润

借:本年利润

贷:利润分配—未分配利润

此时,大家应该很熟悉,S公司取得利润,在S公司缴纳企业所得税。S公司不向股东进行利润分配,股东此时是既不需要缴纳所得税,同时他们各自取得S公司股权的计税基础也是不发生变化的,各自还是600万和400万。

(4)S公司当年经营产生亏损

如果S公司经营产生亏损(忽略递延所得税处理),年末结转利润的会计分录如下:

借:利润分配—未分配利润

贷:本年利润

此时,S公司产生经营亏损,在企业所得税上由以后5年(10年)的税前利润弥补。此时,S公司亏损,和S公司的股东也没有任何关系,A公司和B公司在S公司亏损的情况下,其持有的S公司股权的计税基础仍然不发生变化,还是600万和400万。

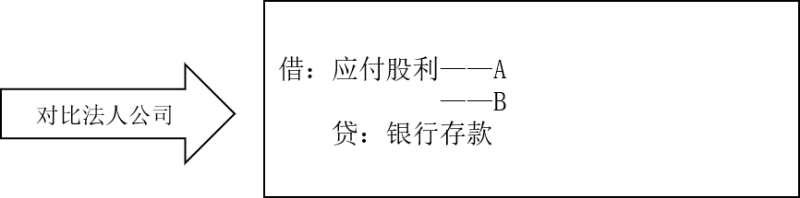

(5)S公司按照持股比例向A、B股东分配100万的现金股利

借:利润分配—未分配利润 100

贷:应付股利—A股东 60

—B股东 40

借:应付股利—A股东 60

—B股东 40

贷:银行存款 100

此时,A股东作为居民企业取得的60的现金股利免征企业所得税。B作为自然人股东取得的40股利,按20%缴纳个人所得税,

这里大家也很熟悉,虽然S公司向A、B股东进行了现金股利的分配。但是,此时A股东和B股东持有S公司股权的计税基础是不发生变化的,仍然是原来的600万和400万。

(6)S公司用未分配利润100万转增实收资本,会计处理如下:

借:利润分配-未分配利润 100

贷:实收资本 100

此时,A企业股东取得60万的股票股利,免征企业所得税。同时其持有的S公司股权的计税基础从600万增加到660万。B自然人股东取得的40万股票股利需要缴纳20%的个人所得税,同时其持有的S公司股权的计税基础从400万增加到440万。

(7)S公司向A股东、B股东进行减资200万,会计处理如下:

借:实收资本 100

利润分配—未分配利润 100

贷:银行存款 200

此时,对于A企业股东而言,根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)的规定:投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。

因此,此时A企业股东取得的120万现金中,60万确认股息所得免税,另外60万确认为投资本金收回,此后其取得S公司股权的计税基础减少到540万。而对于B自然人股东而言,一般我们直接按照40万确认其财产转让所得缴纳个人所得税,此时其取得的S公司股权的计税基础降低到360万。

(8)总结

通过上面的案例,我们可以总结出税收实体的相关税收属性:

1、S公司作为税收实体,其取得的利润需要以自己名义缴纳企业所得税,亏损也由其以后取得的所得弥补;

2、作为税收实体的S公司股东,只要S公司不向股东分配所得,股东是没有纳税义务的;

3、作为税收实体的S公司股东,不管S公司当年是盈利还是亏损,也不管S公司是否向股东进行利润分配,股东取得S公司股权的计税基础是不发生任何变化的;

4、只有税收实体的S公司出现转增资本或减资时,股东持有S公司股权的计税基础才发生变化。

二、作为税收虚体的合伙企业税收属性和年末利润的会计核算方法

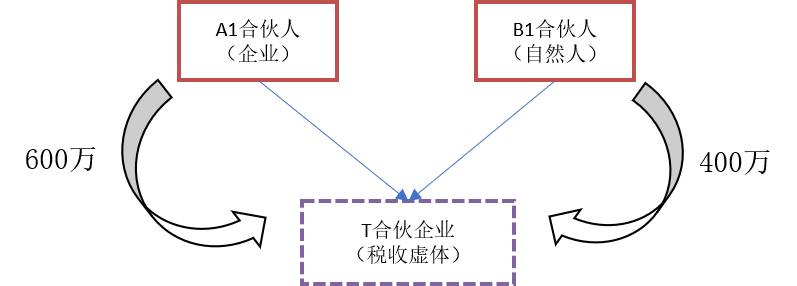

假设:A1合伙人(企业)投入600万现金,B1合伙人(自然人)投入400万现金成立一家合伙基金T。

这里第一步我们要看一下合伙企业T作为税收虚体,其和税收实体在税收属性上的差异。大家都知道,合伙企业不是企业所得税纳税人,但是合伙企业自身作为一个独立的商事主体,在日常经营中都是以自己名义对外经营,从而其自身也是一个独立的会计核算单位。

合伙企业不是企业所得税纳税人,不缴纳企业所得税。合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。这就是我们通常所称的合伙企业“先分后税”的大原则。

这里,大家要注意,对于这个“分”究竟是什么含义,实践中很多人是混淆的。美国的合伙税制和我国类似,在美国部分税法书中,对这个“分”字是做了这样明确的解释:

他们说,合伙企业“先分后税”这里的“分”,不是分配(英文是Distribution),而是分摊(英文是Apportionment)。也就是说,只要合伙企业当年赚取了应税所得,不管其是否实际向合伙人进行利润分配,我都要把这些应税利润分摊到每个合伙人头上,让合伙人按照各自对应的身份去缴纳所得税。

那为什么合伙企业这里的“分”不是实际分配而是分摊的概念呢,实际这个就是针对税收虚体反避税的考量。鉴于作为税收实体的S公司而言,其赚取的利润必须在S公司层面就要缴纳企业所得税。因此,股东没有取得S公司的分配不存在纳税问题。因此,对于税收实体而言,那里的“分”就是分配(Distribution)的概念。

但是,对于税收虚体而言,T合伙企业以自身名义对外经营,赚取了利润不需要在T合伙企业层面纳税。此时,如果我们对于税收虚体,也是在实际分配时才有合伙人缴纳所得税,那纳税人就会以避税角度考虑选择纳税虚体,把利润截留在税收虚体层面不缴纳所得税,人为操纵递延到实际分配环节再由合伙人纳税。因此,为了避免这个避税问题,对于税收虚体的合伙企业而言,只要其当年赚取了应税所得,不管其实际是否向合伙人做合伙利润分配,合伙企业当年以自己名义赚取的应税所得都要按照一定的方法分摊到对应的合伙人,由合伙人根据各自身份缴纳所得税。正是因为税收虚体有这样的特征,这就意味着税收虚体的年末利润的会计核算规则,以及合伙人取得合伙份额的计税基础确认和变化的规则和税收实体都是完全不一样的。

我们下面就对应各种交易场景来具体分析一下:

假设A1合伙人(法人)600万现金投资入伙,B1合伙人(自然人)400万现金投资入伙,成立一家有限合伙企业T(暂不考虑GP)

(1)在合伙人投资入伙环节,T合伙企业的账务处理是:

借:银行存款 1000万

贷:合伙人投资——A1 600万

——B1 400万

要注意,合伙企业在会计核算中一般不用实收资本,更不存在资本公积-资本溢价的会计科目。所以,我们一般在会计核算中新设一个会计科目“合伙人投入”,这是和税收实体的法人公司不一样的地方;

(2)我们假设合伙企业用1000万参股一家非上市公司,取得对方10%的股权,会计按照长期股权投资,成本法核算:

借:长期股权投资 1000万

贷:银行存款 1000万

(3)假设第二年年末,T合伙企业将其持有的该非上市公司5%的股权以600万的价格卖出,实现了100万的投资收益,T合伙企业的账务处理为:

借:银行存款 600万

贷:长期股权投资 500万

投资收益 100万

年末,投资收益结转本年利润:

借:投资收益 100万

贷:本年利润 100万

(4)合伙企业年末本年利润的结转方式

这里就是关键的问题了,鉴于合伙企业不缴纳企业所得税,合伙企业每年实现的应税所得(注意不是会计利润),不管其是否用现金实际给合伙人分配,都要把这部分应税所得分摊到具体的合伙人份额,由合伙人按照各自的身份缴纳所得税。因此,合伙企业本年利润中的这部分是不结转到“未分配利润”的,而是按照合伙协议的约定,具体规则财税〔2008〕159号有明确规定,即合伙协议有约定按约定,无约定按协商,协商不成按实缴出资比例,无法确定出资比例就平均分。总之,合伙企业按年度赚取的应税所得是必须要分摊的合伙人头上去缴纳所得税的,这就是反避税的要求。因此,合伙企业这部分应税所得年末结转就不是结转到“未分配利润”,而是按照分摊比例结转到“合伙人投入”的科目中。

假设,T合伙企业按照合伙协议约定,100万的盈利,60%分摊给A1合伙人,40%分摊到B1合伙人:

借:本年利润 100万

贷:合伙人投入——A1 60万

——B1 40万

为什么合伙企业要这么做账呢,这个实际上正是和合伙企业穿透主体(pass through)的税收属性有关。鉴于合伙企业不是所得税纳税人,从防止合伙企业截留利润,延迟交税的角度考虑,合伙企业每年赚取的应税所得,都必须分摊到对应合伙人,由合伙人来按各自身份缴纳所得税。

比如,A1法人合伙人确认60万的所得缴纳了企业所得税,B1自然人合伙人确认40万的经营所得缴纳了个人所得税。假设此时T合伙企业没有实际向两个合伙人现金分配,而是准备用这笔退出的钱再投资,我们的问题是,此时A1合伙人和B1合伙人持有T合伙企业份额的计税基础是多少呢?

要注意,A1合伙人持有的T合伙企业份额的计税基础要从600万增加到了660万。同样,B1合伙人持有的T合伙企业份额的计税基础要从400万增加到440万。

为什么要增加他们各自合伙份额的计税基础呢,原因就在于要避免重复征税。既然T合伙企业取得了100万的应税所得,分摊到了A1和B1,他们已经分别缴纳了所得税。如果不对应增加他们持有的合伙份额的计税基础,那他们在转让合伙份额或合伙企业清算环节,就要再次确认这笔所得再缴纳一次所得税。

比如T合伙按照600万转让了一部分股权,赚取了100万的利润,其净资产从1000万增加到了1100万,T公司没有向合伙人现金分配。此时,A1和B1合伙人已经分别确认了60和40的所得缴纳了所得税。如果不增加他们持有合伙份额的计税基础,那A1将其持有的合伙份额按照公允价值660万转让(或合伙企业清算环节),就要按60万的财产转让所得再缴纳一遍企业所得税。

所以,穿透实体的税收属性告诉我们,合伙企业当年只要赚取了应税所得,分摊给对应合伙人头上由其各自缴纳所得税时,就应该在会计上增加“合伙人投入”,从而也增加他们对于合伙分额的计税基础。

(5)假设T合伙企业决定将50的利润用现金分配给合伙人,A1分得30,B1分得20。

这里要注意,合伙企业赚取了应税所得,“分摊”这个动作才是应税事件,而现金分配环节却不是应税事件,这个完全和法人公司不同,法人公司是股息实际分配环节才是应税事件。因此,合伙企业实际向合伙人现金分配时,账务处理是:

借:合伙人投入——A1 30

——B1 20

贷:银行存款

这里我们要问,此时合伙人A1和B1持有的合伙企业份额的计税基础又是多少呢?要注意,此时A1持有的合伙份额的计税基础要从660万减少到630万,而B1持有的合伙份额的计税基础要从440万减少到420万。

这个和法人公司又完全不一样了,法人公司分配现金股利,公司股东免税,个人股东按照20%缴纳个人所得税。但是,法人公司现金股利分配后,其股东持有的法人公司股权的计税基础是不发生变化的。

而合伙企业这种穿透主体则完全不一样,合伙企业年度赚取应税所得,“分摊”是个应税事件,合伙人按照分摊的应税所得缴纳所得税后,合伙人持有的合伙份额计税基础必须增加,以避免重复征税。同时,合伙企业的现金分配不是应税事件,因为这部分分配的利润,合伙人已经缴纳了所得税。但是,合伙企业分配的这部分现金利润必须减少合伙人持有合伙份额的计税基础,为什么要减少呢,因为不减少,这部分现金分配的金额在合伙人转让合伙份额或和合伙企业清算环节,又会通过亏损体现出来,相当于原先确认所得缴纳的所得税又吐出来了。

(6)我们现在假设T合伙企业将其持有的5%的股权以400万的价格转让,不是实现了盈利,而是出现了100万的亏损,此时情况又如何:

借:银行存款 400万

投资收益 100万

贷:长期股权投资 500万

借:本年利润 100万

贷:投资收益 100万

我们知道,根据我国税法规定,合伙企业出现亏损时,这部分亏损不能由合伙人用自己的所得来弥补,只能由合伙企业用其以后年度的应税所得来弥补。因此,在出现税收亏损的情况下,合伙企业是不能把亏损分摊给合伙人的。那此时,我们要问的是A1和B1合伙人持有的T合伙企业的计税基础变化吗?

要注意,虽然税收上不允许合伙企业将税收亏损分摊给合伙人弥补,但会计处理和计税基础上还是要分摊的:

借:合伙人投资——A1 60

——B1 40

贷:本年利润 100

很多人不理解,既然你不允许合伙企业将亏损分摊,为什么又要在会计上去分摊,同时要调减合伙人持有的合伙份额的计税基础呢?

这又是穿透主体的另外一个特性,就是盈利和亏损的不对称处理。因为存在亏损的情况下,如果我不把亏损在会计上分摊给合伙人,减少合伙人持有合伙份额的计税基础,就会出现亏损的重复确认问题,这里大家可以看一下:

T合伙企业按照400万转让5%的股权,转让后,合伙企业资产的总价值从1000万变为了900万,同时存在100万的亏损。如果我们不对应调减A1和B1持有合伙企业份额的计税基础,此时A1将其持有的合伙份额按照540万转让,B1将其持有的合伙份额按照360万转让,将各自确认60万和40万的亏损。而合伙企业这100万的亏损又可以用合伙企业以后年度的盈利来弥补。这就导致了100万的亏损在合伙企业层面和合伙人层面双重确认了,从而导致了税收的损失。

正是因为要避免亏损的重复确认问题,因此作为穿透主体的合伙企业,其在盈利和亏损的分摊处理上是不对称的,原因就在这个地方。

所以,讲到这儿大家就发现,为什么合伙企业不应该去缴纳印花税,就是因为合伙人投资这个资本金账户的属性和纳税实体的实收资本(资本公积-资本溢价)的属性是完全不一样的。纳税实体公司的股东持有的公司股权的计税基础,除非发生增、减资,其计税基础是不发生变化的。但是,作为纳税虚体的合伙企业,合伙人持有的合伙企业份额的计税基础是每年都发生变化的,合伙企业分摊应税所得,我们要增加合伙人持有的合伙份额计税基础。合伙企业实际分配现金利润给合伙人,我们要减少合伙人持有的合伙份额的计税基础。合伙企业出现了亏损,虽然亏损按照税法不能分摊给合伙人,但是我们仍应要减少合伙人持有合伙份额的计税基础。这就是合伙企业作为穿透主体税收属性复杂的一个方面。

(7)合伙企业需要设置“利润分配—未分配利润”会计科目吗

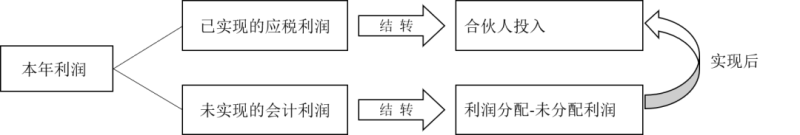

为了集中说明穿透实体的会计核算和份额计税基础的税收属性,我们上面举的案例比较简单。实际上,合伙企业还是需要“利润分配—未分配利润”科目的,但他的含义和法人公司不一样。为什么呢?因为合伙企业作为一个独立的会计核算主体,他本年利润中实际包含两大块内容,一块是按照税法规定已经实现的,需要缴纳所得税的利润,这部分利润是需要分摊给合伙人缴纳所得税的;另一块则属于按照准则核算的属于未实际实现的利润,比如公允价值变动损益,这部分则不需要分摊的合伙人缴纳所得税。

合伙企业年末实现的会计利润中,有一部分属于已经实现的应税利润,这部分利润需要按照税法规定分摊到合伙人由合伙人缴纳所得税,那对应这部分应税利润则需要从本年利润中结转至“合伙人投入”,增加合伙人持有合伙企业份额的计税基础。

对于本年利润中包含的按照会计准则核算的,未实际实现的,不需要缴纳所得税的利润,应该从本年利润结转到“利润分配-未分配利润”科目中。这里特别要注意,当后期这部分利润在以后年度实际实现了需要缴纳企业所得税时,则需要把“利润分配—未分配利润”中对应的金额结转到“合伙人投入”中增加合伙人持有合伙份额的计税基础。

三、总结

当然了,我们上面只是分析的合伙企业作为税收虚体的一些基本的税收属性,实际还有其他的税收属性问题就更加复杂。

这篇文章目的旨在解决很多有限合伙基金的财务人员对于合伙企业账务处理中的很多误区,同时也间接回答了为什么合伙企业的合伙人投入是不同于法人公司的实收资本(资本公积-资本溢价)的,他们实际是不需要缴纳印花税的。同时,现在很多有限合伙基金的有限合伙人会转让合伙企业份额,我们也讲解了作为税收虚体的合伙企业,其合伙份额的计税基础的税收属性和法人公司股权的计税基础的税收属性差异很大,合伙份额的计税基础是处在不断变化中的。

因此,合伙企业的财务人员一定要做好“合伙人投资”这个资本金账户的会计处理,正确跟踪其计税基础的变化,否则也会出现合伙份额转让环节多交税或少交税。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

- 上一篇:一文看懂总分机构企业所得税那些事儿

- 下一篇:费用分割单,使用要慎重!!!

- 返回