费用分割单,使用要慎重!!!

时间:2020-07-27 10:05:05

2018年6月6日,国家税务总局发布了《企业所得税税前扣除凭证管理办法》,其中第十八条规定:“企业与其他企业(包括关联企业)、个人在境内共同接受应纳增值税劳务发生的支出,采取分摊方式的,应当按照独立交易原则进行分摊,企业以发票和分割单作为税前扣除凭证,共同接受应税劳务的其他企业以企业开具的分割单作为税前扣除凭证。”明确规定了分割单可作为税前扣除凭证,作为早已存在的费用分割单,虽千呼万唤始出来,但犹抱琵琶半遮面。

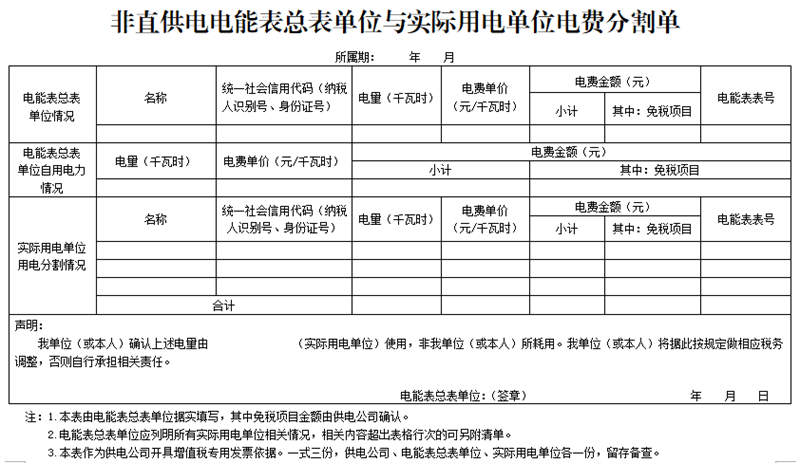

虽然《企业所得税税前扣除凭证管理办法》中多次提到分割单,但税务总局并未在任何文件中对分割单做出解释说明。直到2019年,湖北省税务局和河北省税务局先后发布的关于非直供电力产品开具增值税专用发票有关问题的公告中,才首次出现了税务局版本的分割单,但该版本也仅是作为供电公司开具增值税专用发票依据来设计的。具体格式如下图:

虽然分割单作为税前扣除凭证得到税务局认可,但分割单真的是最佳处理方式吗?

未必如此。分割单作为税前扣除凭证只是企业所得税层面,而增值税抵扣凭证是不包含分割单的。从《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号、《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)等文件对增值税抵扣凭证的规定来看,仅限于增值税专用发票、海关进口增值税专用缴款书、农产品收购发票或者销售发票、代扣代缴税收缴款凭证、国内旅客运输凭证等。

对于增值税非应税行为及分割单接收方为免征增值税企业或小规模纳税人而言,费用分割单或许是最佳的处理方式,但对于分割所在项目为增值税应税行为,且接收方存在增值税进项税额需求时,费用分割单会造成增值税进项税额的浪费。换言之,企业收到其他企业开具的分割单,只能全额入成本费用,无法确认增值税进项税额。不仅如此,对于分割单开具企业,由于分割单所载金额并非企业实际负担和发生的支出,开出分割单的企业需要按照分割单金额中对应的增值税,做进项税额转出处理。

既然费用分割单在某些情况下不是最优的处理方式,那是否存在更好的处理方式呢?答案是肯定的。对于企业与其他企业共同接受增值税应税行为的,除费用分割单外,还可以采用统一采购分别开票的形式,对于无法实现统一采购分别开票的,可以做转售处理注 。(由其中一方作为统一采购方,销售方先将发票开给统一采购方,再由统一采购方按照参与采购各方的采购金额分别开票给参与采购的其他各企业。)如此一来,既可以在企业所得税前正常扣除,也不会造成增值税进项税额的浪费。

注:对于转售行为涉及的增值税开票范围与营业范围不一致问题及再销售定价问题,笔者会在后期的文章中单独说明,在此不予展开。

作者:中汇(北京)税务师事务所合伙人 佟毅