中基协备案的合伙型基金扣税规则恐存问题

时间:2020-09-17 15:52:34

最近收到几位朋友的反映,他们的合伙型基金在取得上市公司现金股利分配时,被上市公司代扣了个人所得税,同时取得了上市公司出具的代扣代缴税款申报表。我们了解后发现,目前中国证券登记结算公司对于合伙型基金的账户的个人所得税扣税规则可能存在问题,这导致了合伙型基金的法人合伙人和自然人合伙人后期存在不确定的税收风险。

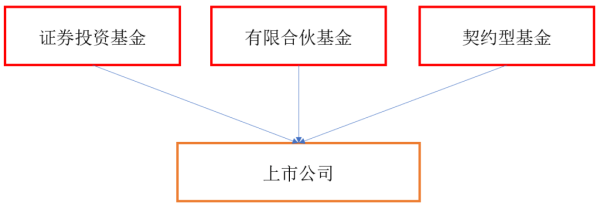

我们了解到,目前中国结算对于证券账户的开户类型分为“机构户”和“产品户”。对于开户类型为“机构户”的,上市公司在分配现金股利环节不代扣个人所得税,相关税款由取得现金股利的机构自行缴纳。而对于开户类型为“产品户”的,这类账户很多在扣税属性上按照“自然人”处理。即上市公司向“产品户”的证券账户分配现金股利时,上市公司按照自然人的政策源泉扣缴个人所得税,并在上市公司所在地缴纳入库。常见的开户性质为“产品户”的包括:证券投资基金、企业年金计划、养老金产品、银行理财产品、单一或集合资管计划、私募基金。

目前,中国结算公司对于有限合伙企业开设证券账户的规则进行了变更。原先,有限合伙企业开户时账户类别都是按照“机构户”开户。但是,后期中国结算进行了变更,对于在中国基金业协会备案的合伙型基金,在开设证券账户时,和契约型基金一样,一律开“产品户”,而不再开“机构户”。而“产品户”在现金股息上比照自然人处理,按照自然人的属性源泉扣缴个人所得税。

对于证券投资基金,原先中国结算一致是按照“产品户”开户,在发放现金股利环节,直接按照自然人属性,由上市公司在源泉扣缴个人所得税。同时,证券投资基金也可以根据享受上市公司差别化股息的个人所得税优惠政策。总体来看,证券投资基金这样处理没太大问题。毕竟根据《财政部 国家税务总局关于企业所得税若干优惠政策的通知》(财税〔2008〕1号):对投资者从证券投资基金分配中取得的收入,暂不征收企业所得税。同时,根据财税字[1998]55号和财税字[2002]128号的规定,对于个人投资者从基金分配中取得的收入,暂不征收个人所得税。因此,上市公司源泉扣缴个人所得税后,证券投资基金无论向企业投资者还是个人投资者分配都免税了,不存在重复征税问题。

而对于契约型基金,由于开设的是“产品户”,在源头按自然人扣缴了个人所得税,后期分配给个人不征收个人所得税,但是契约型基金投资人如果是企业,从契约型基金取得的分配收益还要缴纳企业所得税,存在重复征税问题。但总体来看,企业单独通过契约型基金投资证券市场的情况很少,这个问题虽存在,但几乎很少暴露。契约型基金投资人主要还是个人为主。

但是,有限合伙基金就完全不一样了。目前,我国很多上市公司在上市前,战略投资人、PE投资基金、员工持股平台都是以有限合伙企业形式存在的。当然,员工持股平台一般不会在中国基金业协会备案,仍然开“机构户”不存在问题。但是,很多PE投资基金都是在中国基金业协会备案的合伙型基金,如果中国结算对于凡是在中基协备案的合伙型基金都按产品开户,则在扣税政策上就存在问题:

1、本身国家税务总局就不允许有限合伙企业享受差别化股息税收优惠政策,而如果对于备案类合伙型基金按“产品户”处理,上市公司源泉扣缴就享受了自然人差别化股息的税收优惠政策;

2、上市公司在源头扣缴了个人所得税,将税后收益分配给合伙型基金后,合伙型基金还要向自然人合伙人和法人合伙人分配。对于有限合伙企业向自然人合伙人分配股息,按规定需要按照20%扣缴个人所得税。但是,这些所得已经被上市公司按照自然人差别化股息扣缴了个人所得税,此时有限合伙基金向自然人合伙人分配时是否要需要扣缴呢?如果不需要扣缴,当然对自然人合伙人有利,开“产品户”也OK。但是,由于政策不清晰,且存在税源地争议(如果合伙企业扣缴,个人所得税入库在合伙企业所在地。而上市公司扣缴,则税款入库在了上市公司所在地),很可能出现有限合伙基金所在地税务局要求他们扣缴并到上市公司所在地办理退税情况。同时,对于法人合伙人取得的股息,则出现既征收了个人所得税,分回后还要缴纳企业所得税的重复征税情况。

对于目前出现这样的问题,我们认为,实践中可以按如下方式处理:

1、最好的处理方式是中国结算要么修改合伙基金开户规则为“机构户”,要么如果继续按“产品户”,则在“产品户”中对于合伙型基金特殊标识处理,上市公司发放时不扣缴个人所得税,全额发放;

2、如果中国结算公司目前暂未处理。我们建议,有限合伙基金管理人应该和上市公司董秘反馈,希望上市公司和中国结算沟通,对于分配股息中属于有限合伙基金的(很多情况都是上市前的PE投资人,好识别),不通过中国结算的系统发放现金股息,而是由上市公司直接发放,不源泉扣缴个人所得税。

作者:中汇税务集团合伙人/全国技术总监 赵国庆